2022/23年制糖期国内外食糖市场供需分析与价格展望

[ 打印 ]

[ 打印 ]

一、2021/2022年制糖期市场价格回顾

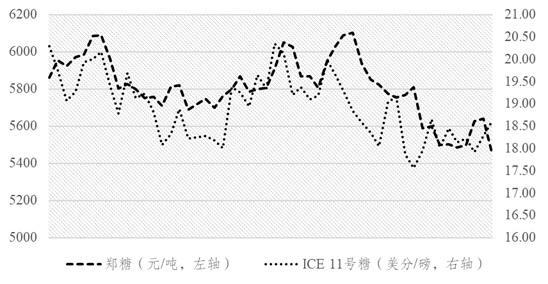

国际市场。2021/2022年制糖期ICE(美国洲际交易所)原糖主力合约价格区间为17.19-20.69美分/磅,下跌2.19美分,跌幅11.03%。制糖期初期,受印度无补贴出口政策、巴西天气炒作等因素影响,国际原糖价格在19美分/磅之上高位运行,并创下20.69美分/磅的近3年价格高点;印度、泰国开榨后,全球可供出口糖源增加,ICE原糖下跌至17.5美分/磅;随后,俄乌冲突爆发,原油价格上涨带动巴西燃料价格上升,乙醇较食糖大幅溢价,市场预计巴西新年度制糖比下调,糖价重返20美分/磅区间;而后受燃油税政策影响,巴西乙醇等燃料价格大幅下降,产糖量回升,原糖价格再度回落至18美分/磅。

国内市场。2021/2022年制糖期国内糖价运行区间为5440-6167元/吨,下跌429元/吨,跌幅7.31%。制糖期初期,甜菜糖减产预期叠加原糖价格突破20美分/磅等因素,郑糖价格一度达到6167元/吨高点;广西糖厂集中开榨后,糖价下行至5650元/吨,并徘徊数月;至2022年4月,受国际糖价上涨带动,国内糖价于消费淡季逆势上涨,但受疫情多点散发等因素影响,现货市场总体弱于往年,糖价逐渐回落,最终以5440元/吨价格收尾。

数据来源:wind

图1 2021/2022年制糖期国际、国内食糖价格走势

二、2022/2023年制糖期供需形势分析

国际市场。国际糖业组织(ISO)2022年11月调增2022/23年制糖期全球食糖产量至1.821亿吨,下调全球食糖消费量至1.76亿吨,预计供给过剩618.5万吨,全球食糖从前两个制糖期供应存在缺口进入到供应过剩周期。

分主产区看,2022/23年制糖期巴西产糖量预计增至3300-3400万吨,较上个制糖期增产100-200万吨,从2022年巴西食糖出口情况看,巴西糖厂出口积极。印度甘蔗种植面积同比增加4%,达到582.8万公顷,且天气条件有利于甘蔗生长,印度甘蔗产量前景可观,扣除乙醇产业分流的糖量,预计2022/23年制糖期印度糖产量在3600-3650万吨的高位水平,但受乙醇计划及出口限制政策影响,印度可供出口食糖及年度结转库存存量预计将逐年减少。2022/23年制糖期泰国甘蔗收购价维持1040泰铢/吨高位有利于种植面积稳定,且生长期降水高于往年,泰国甘蔗丰产基础较好,美国农业部预计泰国产糖量将延续增长态势,约为1050万吨,扣除国内食糖消费量250万吨,可供出口的食糖量约800万吨。欧盟作为全球最大的甜菜糖产区,2022年夏季高温天气对甜菜生产影响较大,加之生产成本和能源成本高企,预计2022/23年制糖期食糖产量为1600万吨,较上个制糖期减少33万吨,消费量为1700万吨,存在100万吨的供给缺口需要通过进口弥补。

国内市场。按照中国糖业协会数据,2021/22年制糖期全国共生产食糖956万吨,销售867万吨,结转库存89万吨;2022年,全国糖料作物种植面积1944万亩,其中甘蔗种植面积1667万亩,甜菜种植面积277万亩,预计2022/23年制糖期全国食糖产量1010万吨,其中甘蔗糖产量897万吨,甜菜糖产量113万吨;截至2022年12月底,已生产食糖325万吨,同比增加47万吨。

进口形势上,由于进口成本不断推高,配额内进口利润不断缩小,配额外进口倒挂幅度加深,我国食糖进口量从高位回落。按照海关总署数据,2022年我国进口食糖527万吨,较上年减少40万吨,降幅7.1%。巴西仍是我国最大进口来源国,但进口集中度有所下降,自印度、泰国、萨尔瓦多和危地马拉等国进口量均有所增加。

消费方面,2022年受全国疫情多点散发等因素影响,食糖单月消费量大部分时间低于往年同期。2022年12月初,随着疫情防控政策优化,全国生产活动和居民生活逐步恢复,市场信息增强,带动食糖消费回暖。由此,对2022/23年制糖期的食糖消费持乐观态度,预计国内食糖消费量为1560万吨。

综合国际、国内食糖市场情况,预计2022/23年制糖期我国糖市供需基本平衡,价格延续前两个制糖期的区间震荡走势,核心价格区间在5400-6100元/吨,底部为国产糖生产成本,顶部为进口糖进口成本。

(作者:张然 价格成本调查中心 刘芷妍 泛糖科技)